Obligations légales & fiscalité

TerugDonnées cadres "Meublés de tourisme"

Qu'est-ce-qu'un meublé de Tourisme ?

Le meublé de tourisme est une maison, un appartement ou un studio meublé, à l’usage exclusif du locataire, loué à une clientèle de passage qui y effectue un séjour caractérisé par une location à la journée, à la semaine ou au mois et qui n’y élit pas domicile (Code du Tourisme – Art D324-1).

La durée de location pour une même personne ne peut dépasser 90 jours ou 12 semaines consécutives (Art 1-1 Loi Hoguet n°70-9 du 2 janvier 1970).

La déclaration en mairie de votre meublé (classé ou non) est obligatoire

Il vous suffit de remplir le Formulaire Cerfa n° 14004 et de le déposer ou le renvoyer en mairie avec vos coordonnées complètes (adresse mail comprise).

Fiscalité

Vous souhaitez ouvrir à la location un meublé de tourisme : Le régime juridique et fiscal que vous choisirez en tant que loueur de meublé devra prendre en compte différents paramètres. Un conseil spécialisé auprès d'un expert-comptable, d'un centre de gestion, d'un avocat fiscal ou de votre service des impôts pourra s’avérer utile.

A noter qu’à cette fiscalité obligatoire s'ajoutent d'autres redevances (taxe de séjour, taxe d'habitation...).

Le domaine fiscal comprend principalement :

• l'impôt direct sur le revenu ou société

• la TVA, si votre activité principale est assujettie

• les impôts locaux : cotisation foncière des entreprises (CFE)

La Taxe de Séjour

Le produit de la collecte de cette taxe est affecté aux dépenses destinées à favoriser la fréquentation touristique de la commune ou du groupement ou aux dépenses relatives à des actions de protection et de gestion des espaces naturels à des fins touristiques

Elle est instituée par la loi du 13 avril 1910 pour permettre aux collectivités de disposer de moyens supplémentaires pour la promotion touristique et améliorer l'accueil des touristes.

Son application et son montant sont institués par la commune d'Orcières qui réalisent des actions en faveur du tourisme.

Vous la collectez puis la reversez au receveur municipal de la commune.

La Taxe additionnelle

Une taxe additionnelle de 10 % à la taxe de séjour a été instituée par délibération au bénéfice du conseil départemental des Hautes-Alpes.

La taxe additionnelle est établie et recouvrée selon les mêmes modalités que la taxe de séjour réel ou forfaitaire à laquelle elle s'ajoute.

Elle est perçue sur le territoire où elle s'applique par les communes et les établissements publics de coopération intercommunale qui collectent la taxe et la reversent aux bénéficiaires.

Les tarifs fixes de la taxe de séjour indiqués ci-dessus intègrent la taxe additionnelle.

Les services de la Commune d'Orcières restent à votre entière disposition pour vous informer et vous accompagner dans la collecte, la déclaration et le reversement de la taxe de séjour.

Pour toute question sur la taxe de séjour, contactez-nous :

- Par courriel : orcieres@taxesejour.fr

- Par téléphone :

04.76.09.14.21 / 06.71.83.83.25

- https://orcieres.taxesejour.fr/

Déclaration des revenus locatifs

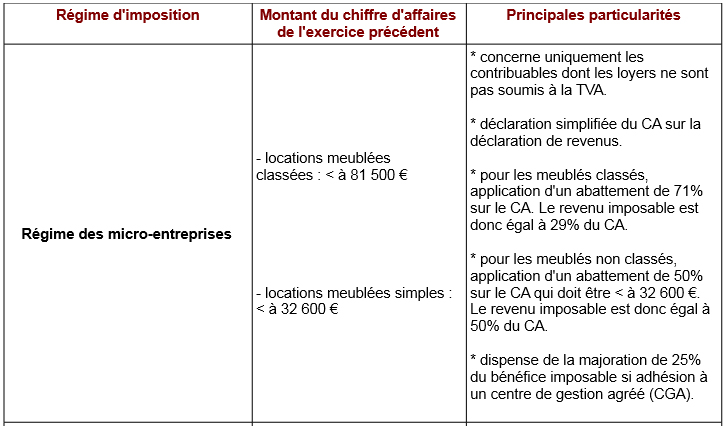

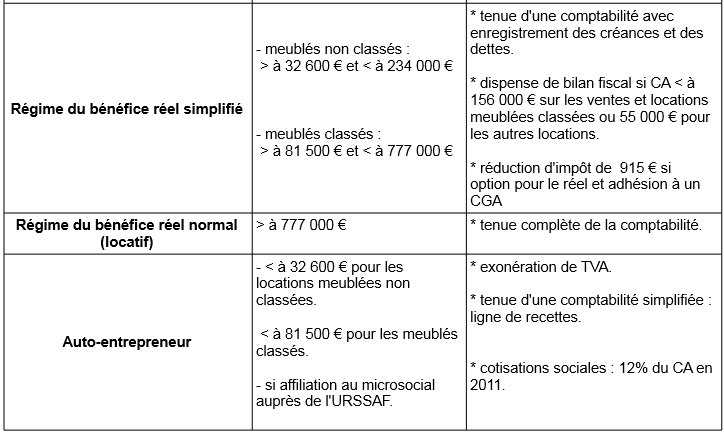

La location de meublé est considérée comme une activité commerciale et non comme un revenu foncier. Les revenus dégagés de l'activité « loueur en meublé ou chambre d'hôtes » sont soumis à l'impôt sur le revenu, dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). Le régime d'imposition dépend du montant total du chiffre d'affaires HT que le loueur réalise annuellement s'il est assujetti à la TVA, ou s’il ne l’est pas sur le chiffre d'affaires TTC (les limites de chiffre d'affaires sont actualisées chaque année).

Par ailleurs, le code des impôts distingue les locations meublées simples des locations meublées classées (cf. tableau ci-après).

Il existe 4 régimes d'imposition (cf. tableau ci-après) :

• le régime des micro-entreprises (micro BIC, le plus courant chez les loueurs),

• le régime réel simplifié,

• le régime réel normal,

• le régime de l'auto-entrepreneur.

Vous retrouverez tous les détails pour la déclaration de vos impôts sur le revenu des meublés de tourisme sur : https://www.service-public.fr/particuliers/vosdroits/F32744

La TVA

Les locations de logements meublés sont en principe exonérées de TVA. Vous serez assujetti au régime de la TVA (7%), au titre de prestations d'hébergement à caractère hôtelier ou para-hôtelier (art.261-D-4°b modifié par la loi de finances rectificative pour 2002, n°2002-1576 du 30 décembre 2002) si dans la location vous proposez au moins 3 des 4 services suivants : le petit déjeuner, le nettoyage des locaux effectué en cours de séjour, la fourniture de linge de maison, la réception, même non personnalisée, de la clientèle.

Les loueurs redevables de la TVA, dont le chiffre d'affaires est inférieur à 81 500 € HT (meublé classé) ou 32 600 € (meublé non classé), bénéficient de plein droit de la franchise en base de TVA, quel que soit leur régime d'imposition ; ils peuvent toutefois renoncer à la franchise pour être imposés à la TVA.

Attention : à partir du moment où vous êtes exonéré de TVA, vous ne pouvez pas la récupérer sur les investissements (travaux de rénovation ou d'aménagement) ni sur les biens achetés pour le ou les meublés. Les factures doivent porter la mention « TVA non applicable ».

Impôts locaux

Ils se composent de la Taxe Foncière, de la Taxe d'Habitation et de la Cotisation Foncière aux Entreprises(CFE).

Tout propriétaire est soumis à la Taxe foncière : si vous êtes propriétaire ou usufruitier, vous serez imposé à la taxe foncière sur les propriétés bâties, pour les immeubles bâtis que vous possédez au 1er janvier de l'année d'imposition exception faite pour les propriétaires qui peuvent bénéficier de son exonération pendant deux ans s'ils investissent dans le neuf.

Pour la Taxe d'Habitation : vous êtes redevable de cette taxe seulement si les locaux loués font partie de votre habitation personnelle (article 1459-3 du Code Général des Impôts) et si vous en conservez la jouissance, à titre de résidence principale ou secondaire, en dehors des périodes de location.

La CFE : vous êtes imposable à la CFE, qui a remplacé la taxe professionnelle. Toutefois, de nombreuses exonérations et aménagements existent :

• lorsque vous louez ponctuellement votre habitation personnelle (principale ou secondaire, en totalité ou en partie). Une habitation personnelle signifie que le propriétaire en conserve la disposition matérielle ou/et juridique en dehors des périodes de location. Sauf délibérations expresses des collectivités locales, il ne peut y avoir pour une location d'une habitation personnelle double imposition à la CFE et à la taxe d'habitation. Le local meublé sera imposé pour le tout à la taxe d'habitation.

• lorsque votre location meublée est classée, sauf délibération contraire des collectivités locales.

Voir les notices du bulletin officiel des Finances Publiques - Impôts :

- CFE : http://bofip.impots.gouv.fr/bofip/2524-PGP.html

- Taxe d'Habitation : http://bofip.impots.gouv.fr/bofip/546-PGP.html

Calcul des cotisations :

Les taux sont votés chaque année par les collectivités (commune, intercomunalité, département), ces taux sont appliqués à la base imposable qui est déterminée par le revenu cadastral variant selon la valeur locative du bien, le coefficient d'actualisation et le coefficient de revalorisation.